两全保险与终身寿险的核心区别如下:

一、保障期限

- 两全保险:固定期限(如10年/20年/30年,或保至60/70/80岁),到期生存可获满期金,身故则赔付保额。

- 终身寿险:保障至被保险人身故为止,赔付必然发生。

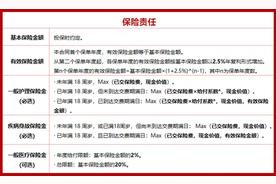

二、保障责任

-

两全保险:

- 双向赔付:保障期内身故赔付保额,生存至满期返还满期金(如总保费的110%-130%)。

- 储蓄属性:兼具保障与强制储蓄功能,适合中短期财务目标(如教育金、养老补充)。

-

终身寿险:

- 身故保障:仅在被保险人身故时赔付保额,现金价值随时间复利增长。

- 资产传承:通过指定受益人实现免税资产转移,适合高净值人群。

三、收益模式

| 维度 | 两全保险 | 终身寿险 |

|---|---|---|

| 收益来源 | 固定满期金+部分产品分红/万能账户 | 现金价值复利增长+减保取现灵活性 |

| 长期增值 | 收益确定性高但增速有限(如30年约140%总保费) | 时间越长复利效应越强(如30年现金价值可达200%+) |

| 资金流动性 | 满期一次性返还,流动性较低 | 支持减保、保单贷款,灵活支取 |

四、适用人群

-

两全保险:

- 明确中短期目标(如子女教育金、养老规划)。

- 偏好“保本+收益”确定性的人群。

- 保费预算较高但希望兼顾保障与储蓄。

-

终身寿险:

- 追求终身风险对冲(如家庭经济支柱身故保障)。

- 长期财富积累与传承需求(如规避遗产税)。

- 接受长期持有保单以获取更高复利收益。

五、优缺点对比

-

两全保险:

- ✅ 明确返还机制,适合短期资金规划。

- ❌ 保费较高,长期增值能力有限。

-

终身寿险:

- ✅ 复利增值显著,灵活支取功能强。

- ❌ 前期现金价值较低,需长期持有。

总结

两全保险是“阶段性保障+储蓄”,适合明确短期目标;终身寿险是“终身保障+复利传承”,适合长期财富规划。选择时需结合自身财务目标(短期 vs 长期)和风险偏好。

发表评论 取消回复